以太坊重回 3,400 美元,這輪上漲是牛市起點還是短期躁動?

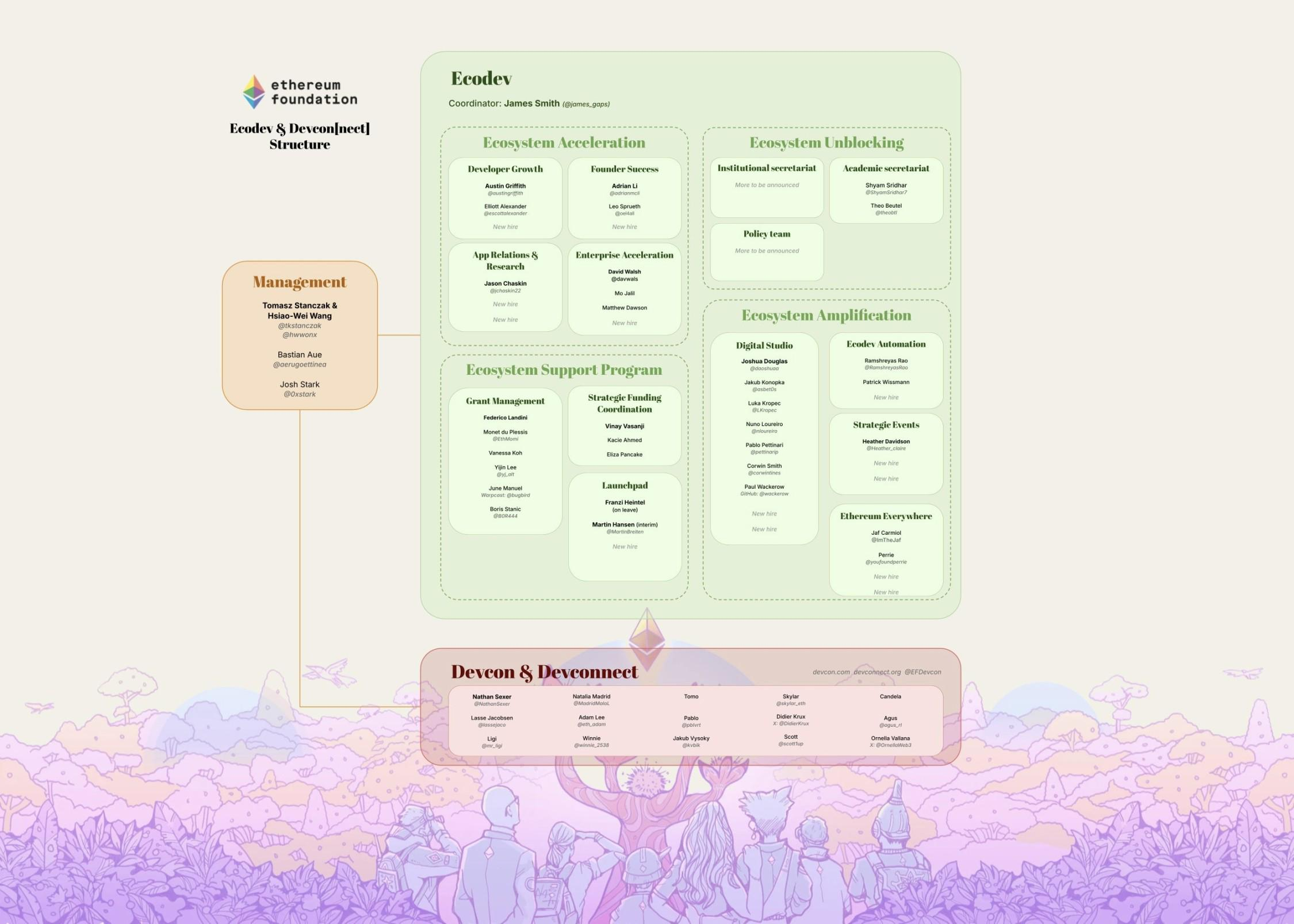

1.生態治理之爭:ECF 與 EF 的路線分野

1.1 EF 主動求變:從「無為」到「協調者」

1.2 ECF 加入賽道:價格導向的價值飛輪

2.機構資本入局:ETH 儲備成為美股新寵

3.Meme 幣熱潮:以太坊上的「造富神話」

3.1 從 Solana 到以太坊:流動性遷徙中的新機會

3.2 DeFi 賦能:槓桿工具的「財富放大器」

4.潛在風險:牛市中的暗流不容忽視

5.結語:牛市是否延續?理性佈局最關鍵

熱門文章

什麼是 Infinex (INX)?無密鑰多鏈 DeFi 平台完整指南

Infinex 是一個無密鑰、非託管的多鏈錢包,旨在簡化去中心化金融的使用門檻。 本完整指南探討 Infinex 的平台架構及其原生 INX 代幣。 您將了解 Infinex 如何解決多個區塊鏈的 DeFi 複雜性問題、理解代幣的實用性與經濟模型,並學習該平台的核心功能。 無論您是加密貨幣新手還是經驗豐富的交易者,本文都提供了關於 Infinex 易用 Web3 基礎設施方法的必要資訊。 核心要點

比特幣安全嗎?比特幣安全性與投資風險完整指南

隨著加密貨幣市場在2026年持續演進,比特幣的安全性仍是最常被搜尋的問題之一。 本指南深入剖析比特幣在網路層級的安全性,同時指出個人投資者真正面臨的風險。 您將了解比特幣強大的區塊鏈技術與用戶相關漏洞之間的差異,以及保護投資的五項關鍵安全措施。 無論您想知道「比特幣安全嗎」還是「現在投資比特幣安全嗎」,本文將根據比特幣15年的歷史紀錄與當前安全標準,提供清晰實用的解答。 重點摘要: 比特幣區塊鏈網

比特幣有多少枚?BTC 供應量與流通量完整指南

比特幣的有限供應量使其有別於政府可無限制印製的傳統貨幣。 截至 2026 年 1 月,約有 1,996 萬枚比特幣在流通,約佔 2,100 萬枚最大供應上限的 95%。 本文將說明比特幣目前的供應量、中本聰為何選擇固定上限、有多少幣永久遺失,以及最後一枚比特幣何時會被挖出。 理解這些基本概念有助於投資者掌握為何稀缺性是比特幣價值主張的核心。 關鍵要點 截至 2026 年 1 月,約有 1,996

比特幣會上漲嗎?專家分析與價格預測

2026年初比特幣的價格走勢讓許多投資者提出一個關鍵問題:比特幣會上漲嗎? 在2025年10月達到126,210美元的歷史新高後,BTC已大幅回落,目前交易價格約為95,120美元。 本文將檢視當前市場狀況、技術指標、機構催化劑和專家預測,幫助您了解比特幣是否可能再次上漲。 我們將撥開迷霧,專注於來自官方來源、鏈上指標和歷史模式的數據驅動分析,為您清晰呈現全球最大加密貨幣的下一步走向。 重點摘要

熱門加密動態

查看更多

BTC價格1月暴跌真相揭祕:2026年比特幣抄底指南與最佳買入策略

2026年1月比特幣價格暴跌引發市場恐慌,本文深度解析BTC下跌原因、技術面分析及抄底時機判斷,並分享如何在MEXC平臺低費率囤幣的實戰策略。 Key Takeaways 2026年1月BTC價格暴跌主要受美聯儲政策、市場流動性及技術面調整三重因素影響 歷史數據顯示,比特幣在週期性調整後往往迎來新一輪上漲 當前市場情緒指標顯示恐慌情緒達到峯值,可能是建倉良機 選擇低手續費交易平臺對長期囤幣收益影響

ZCash (ZEC) 7日價格變動

最新的 ZCash (ZEC) 價格在過去一週內出現顯著波動。在本文中,我們將檢視當前的 ZCash 今日價格、其7日表現,以及塑造 ZEC 價格趨勢的市場因素。 ZCash (ZEC) 當前今日價格 根據最新數據,ZCash 目前交易價格為$328.14,24小時變動為+2.89%(+$11.08)。ZCash 市值為$54.1億,在加密貨幣中排名第18位。 ZCash 7日價格表現 在過去7天

黃金價格突破$5,600歷史新高!代幣化黃金XAUT交易量暴增,如何把握投資機遇?

黃金價格創歷史新高突破$5,600,代幣化黃金XAUT交易量暴增超越BTC。深度解析XAUT投資價值、市場數據及最佳交易平臺MEXC優勢,助您把握黃金投資新機遇。 Key Takeaways 黃金現貨價格突破$5,600/盎司,24小時漲幅達6%,創下歷史新高 代幣化黃金XAUT交易量在過去3小時內超越比特幣,成爲市場焦點 XAUT作爲1:1錨定實物黃金的穩定資產,爲投資者提供便捷的數字黃金投資渠

MEMES (MEMES) 永續合約交易指南

什麼是 MEXC 上的 memes will continue(MEMES) 永續合約? 永續合約是一種衍生品合約,與傳統期貨不同的是它們沒有固定的到期日,允許交易者無限期持有倉位,直到手動平倉或被強制清算[2]。在 MEXC 上,memes will continue(MEMES) 永續合約使用資金費率機制來保持合約價格與現貨市場一致。MEXC 每 8 小時在 UTC 00:00、08:00 和

熱門新聞

查看更多

Michael Saylor的Strategy以21億美元購買量突破700,000 BTC大關

Michael Saylor 的 Strategy 以平均價格 $95,284 購入 22,305 枚 Bitcoin,斥資 $21.3 億美元後,持有量激增超過 700,000 BTC。該貼文 Michael Saylor 的 Strategy

加密貨幣今日價格(1月22日):川普取消歐盟關稅威脅,BTC、BNB、XMR、SUI 反彈

今日加密貨幣價格小幅上漲,地緣政治緊張局勢緩解有助於穩定風險偏好,儘管市場情緒指標仍深陷恐慌區域。

比特幣新買家努力保持在水面之上:穩定還是投降?

比特幣已跌破90,000美元心理關口,多頭目前正試圖守住88,000美元關卡以防止更深度的回調。經過數日的沉重

億萬富翁投資者Michael Novogratz和Anthony Scaramucci談論Bitcoin(BTC)的命運!

知名投資人Michael Novogratz和Anthony Scaramucci針對將塑造加密貨幣世界未來的法律監管及市場最新狀況

相關文章

以太坊權威面臨挑戰:Vitalik 與基金會如何應對紛爭?

在區塊鏈領域,以太坊曾被譽爲“萬鏈之王”,因其在去中心化金融(DeFi)和智能合約技術上的突破而成爲行業標杆。然而,近期以太坊面臨一系列挑戰,包括技術瓶頸、社區分歧以及財務透明度問題,這些因素正逐漸削弱其昔日光環。市場對其可持續發展和技術前景的疑慮日益增加,影響了以太坊的聲譽和未來發展方向。然而,儘管存在諸多負面聲音,也不乏積極的看法和希望。1.Vitalik Buterin與DeFi的爭議以太坊

什麼是以太坊現貨 ETF

2024 年 5 月 24 日,SEC 首次批准首批在美國上市的 8 支以太坊現貨ETF,其中包括貝萊德、富達、灰度、Bitwise、VanEck、Ark Invest、Invesco Galaxy 和富蘭克林鄧普頓。以太坊現貨ETF的通過是加密貨幣史上又一里程碑事件,進一步擴大了以太坊的市場影響力。 1. 什麼是以太坊現貨 ETFETF 即交易型開放式指數基金(Exchange Traded F

什麼是流動性再質押?

上一輪牛市的開啟是由流動性挖引領「DeFi Summer」引起的,因此很多人認為,這一輪的牛市依然會由 DeFi 領域開啟,而流動性再質押是最有可能的爆發點。1. 什麼是流動性再質押(ReStaking)從以太坊共識機制轉變成 PoS 以來,對質押以太坊的需求急劇增長,這導致了流動性質押協議的快速發展。流動性再質押是由 Eigenlayer 項目創始人 Sreeram Kannan 提出的以太坊創

什麽是以太坊

以太坊,現在大家也會習慣性稱它為「世界計算機」。以太坊是一個開源的、全球去中心化的計算機基礎架構,在以太坊上可以運行稱為智能合約的程序。以太坊使用區塊鏈同步和保存系統狀態,借助以太幣計量並控製程序執行的資源消耗。以太坊為開發者提供了一個安全構建去中心化應用(DApp)的平臺,並且內建了經濟性功能。以太坊在提供高可用性、可審計性、透明和中立等特性同時,減少和消除了審查、第三方介入和對手方風險。1.