2022年の暗号資産冬で見るビットコイン売り圧力

ビットコインは直近48時間で急落し、個人投資家に不安を与えるとともに、今後の存続可能性に深刻な懸念が生じている。金曜日にはやや持ち直したものの、トレーダーは次なる大幅下落と、それがどれほど悪化するかに備えている。

幸いにも、暗号資産業界にとって将来が暗いと思われたのは今年が初めてではない。このような局面においては、過去を振り返ることが今後のシナリオ予測や回避すべき動きの判断、現状の深刻度の評価において最良の手掛かりとなる。これら多くの答えは2022年の崩壊に存在する。

2022年崩壊前の状況

当時から多くが変化したものの、2022年のクリプトウィンターは、多くのコミュニティ関係者が業界の終焉と考えるほどの情勢を作り上げた。

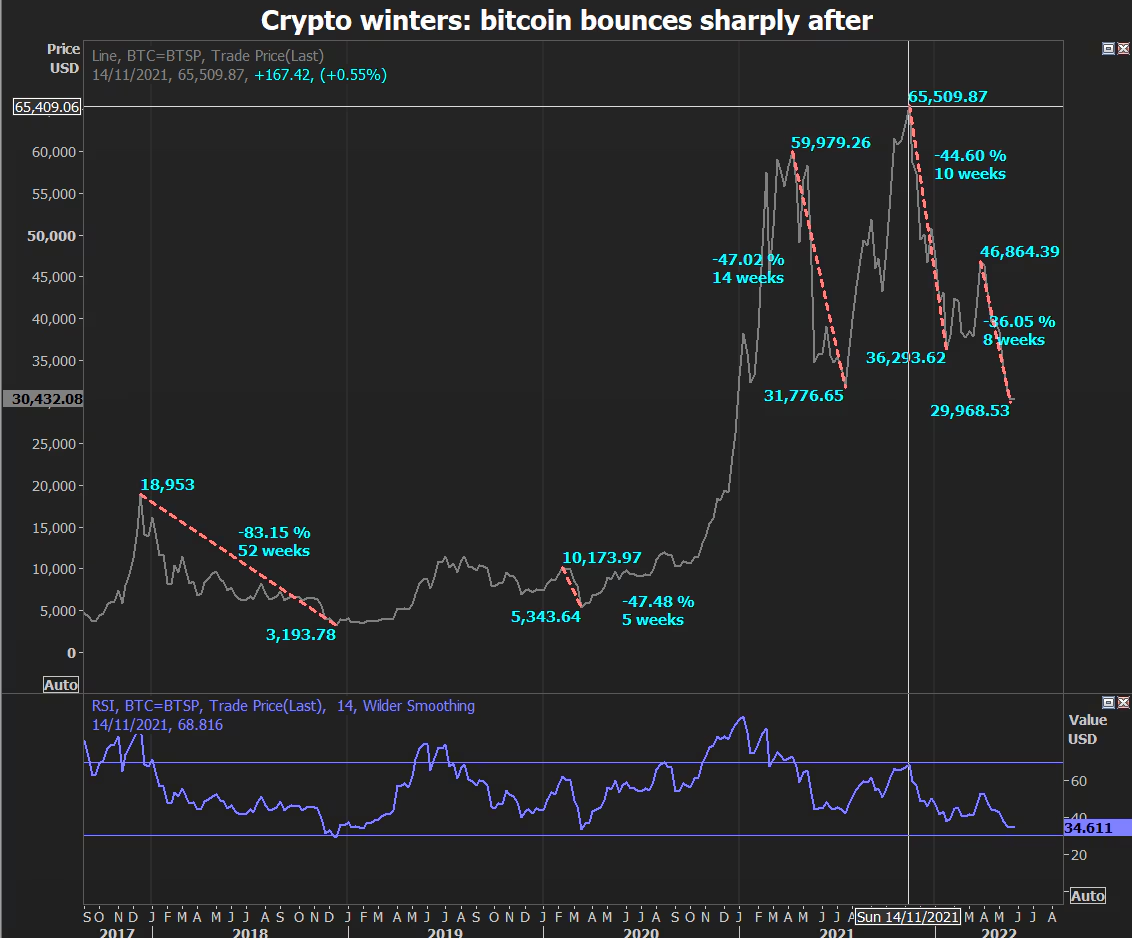

物語は2020年に始まった。1年を通じて暗号資産は大きく成長した。多額の資金が市場へ流入し、価格を急上昇させ、2021年11月頃にピークを迎えた。この間、ビットコインは約8300ドルから6万4000ドルまで、10か月で上昇した。

これまでの全てのクリプトウィンター 出典:World Economic Forum

これまでの全てのクリプトウィンター 出典:World Economic Forum

高利回り商品は当時、一部大手暗号資産企業が提供する魅力の中核だった。ビットコインやステーブルコインといった商品で高い確定利回りを得られるという考え方が非常に魅力的だった。

しかしながら、物語は徐々に崩壊し始めた。その一因はより広範なマクロ経済要因にあった。

米連邦準備制度理事会(FRB)が高止まりするインフレ対策で金利を引き上げ、消費者の流動性アクセスを制限した。欧州での戦争勃発を受けて株式市場も大幅な調整局面に陥った。

これらの要因を受けて、暗号資産投資家は最も投機的な資産から資金を引き上げた。

その結果、いわば銀行取り付け騒ぎに似た展開となった。消費者が資金を急いで引き出す中、投資家が業界に対する深刻な不信感を抱く原因となる、より大きな問題が浮き彫りとなった。

連鎖するドミノ効果

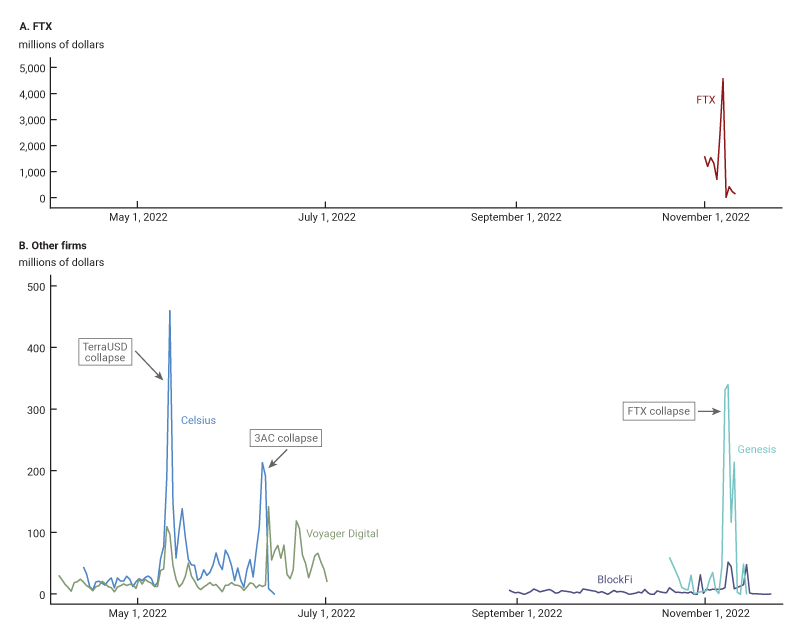

最初の衝撃は、2022年5月のTerraUSD(UST)ステーブルコインの崩壊だった。24時間で価格が暴落し、ドルペッグ維持への信頼が大きく揺らいだ。

シカゴ連邦準備銀行の分析によると、当時大手中央集権型取引所だったセルシウスとボイジャー・デジタルでは、このニュース後11日間で、それぞれ顧客資金の20%と14%が流出した。

その後、スリー・アローズ・キャピタル(3AC)の破綻が続いた。当時、同ヘッジファンドは約100億ドルの資産を運用していた。暗号資産価格の全体的な急落と、特にリスクの高い取引戦略が資産を消し去り、同社は破産申請を余儀なくされた。

破産申請前90日間の顧客資金引き出し額 出典:Federal Reserve Bank of Chicago.

破産申請前90日間の顧客資金引き出し額 出典:Federal Reserve Bank of Chicago.

中央集権型取引所はさらに深刻な打撃を受け、再び大規模な資金流出に直面した。

その後、悪名高いFTXの崩壊が2022年11月に起きた。顧客資金全体の37%が流出し、すべて48時間以内に引き出された。シカゴ連銀によると、同月だけでジェネシスとブロックファイもそれぞれ投資資産の約21%と12%を引き出している。

2022年、少なくとも15社の暗号資産関連企業が事業停止または破産手続きに入った。こうした失敗は、複数のビジネスモデルにおいて構造的な流動性の脆弱性、特に市場混乱時の急速な資金流出への対応力の低さを露呈した。

これらの出来事は、金融サービスの約束は裏付けとなる流動性と整合しなければならず、ストレス時に備えた対応策が不可欠だという教訓を浮き彫りにした。

現在の市場環境では、こうした教訓が再び重要な意味を持ちつつある。

本日のビットコイン動向が重要な理由

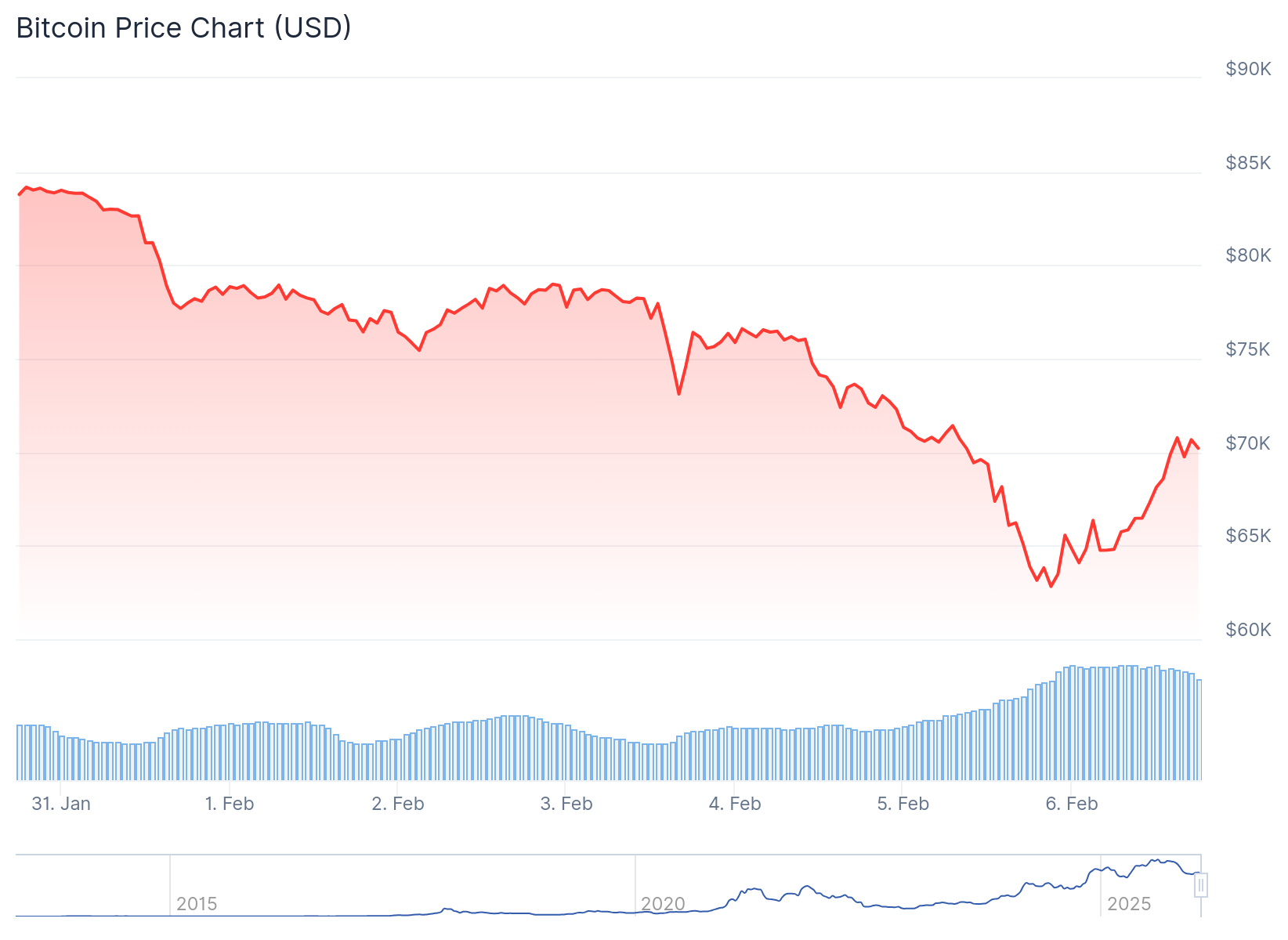

過去1週間で、主要暗号資産であるビットコインとイーサリアムはほぼ30%下落した。この下落で、デジタル資産のバランスシート上の含み価値が推定250億ドル消失した。

このデータは、今週世界市場が急落し、暗号資産・株式・さらには金や銀といった従来の安全資産まで影響を受けた時に出された。こうした同時多発的な下落現象は、特定資産の弱点というより、より広範な流動性ショックであることを示している。

その結果、マージンコールに直面したトレーダーはまず流動性資産を売却した。暗号資産市場においては、このような広範な背景が市場のリセットを示唆したのであり、信頼喪失による急落とは異なる。金曜日にポジティブな消費者データが短期的なマクロ要因圧力を緩和したことで、ビットコインは再び7万ドルまで反発した。

過去1週間のビットコイン価格推移 出典: CoinGecko

過去1週間のビットコイン価格推移 出典: CoinGecko

それでも、ビットコインの動きはより構造的な兆候を示している。流動性環境だけに反応したわけではない。

過去1年にわたって、ビットコインはリリーフラリーでも勢いを取り戻せなかった。過去のBeInCryptoの分析によれば、この下落は一貫して保有資産を売却し続けている長期保有者によって主導されている。

こうした行動は、市場に強いネガティブなシグナルを送る。新規参入の個人投資家もこれに追随し、確信を持って保持していた層が売りに転じると価格上昇への期待が信憑性を失うことを理解している。

ただし、価格変動は多くの場合、ストレスの最初の目に見える層に過ぎない。市場は恐怖をすばやく織り込む傾向があるが、機関投資家はより構造的かつゆっくりと対応し、本格的な危機が表面化するはるか前に事業運営を調整している。

長期的な不透明感が続くと、これらの戦略的転換が初期の警告となる場合がある。

機関投資家が静かに資金を引き揚げ始める

価格の動きにとどまらず、初期段階のストレス指標がすでに機関レベルで現れている。

直近の例として、ジェミナイが事業を縮小し、一部の欧州市場から撤退するという決定を下したことが挙げられる。この方針は、破綻リスクを示すものではなく、直近の価格下落に直接起因するものでもない。

しかし、法令遵守水準が高まる環境下での戦略的な調整を反映しており、長期的な不透明感の中で、ストレスが財務諸表や市場価格に明確に表れる前に、機関投資家が地域的なリスクと運営効率を見直すことが多い実例となっている。

その一方、先月ポリゴンは社内で大規模な解雇を実施し、従業員の約30%を削減した。この大型レイオフは直近3年間で3回目となる。

同様の事業縮小は、2021年末から2022年初頭にも静かに現れていた。業界全体の不調が表面化する前から、各社は採用凍結や拡大計画の縮小、インセンティブ削減に動いていた。こうした判断は往々にして効率化や規制対応として説明されたが、本質的には苦境回避だった。

デジタル資産の財務戦略にも関心が戻りつつある。長期下落局面では、バランスシートの脆弱性が露呈しやすい。マイクロストラテジーが再び業界の指標となっている。

マイクロストラテジー構造的リスクを指摘

ビットコイン最大のデジタル資産トレジャリーは、今週ビットコインが6万ドルに下落したことで再び市場の圧力に直面した。この出来事で、同社の多額の暗号資産保有は平均取得コストを下回り、バランスシートリスクに対する懸念が再燃した。

ビットコインの下落が続く中、マイクロストラテジー株も急落し、その時価総額は保有ビットコインの価値を下回った。

価格変動が続く場合、こうしたバランスシートはますます反射的な動きを強め、自信と脆さをともに増幅させる。

実際、マイクロストラテジーは「絶対に売却しない」としていた方針から既に転換している。昨年11月、フォン・リーCEOは特定の危機的状況下なら保有資産を売却し得ると初めて認めた。

現在の兆候は以前より早い段階、かつ静かに現れているため、見落とされやすい。しかし、その静かな現れ方こそが重要であり、長期的な信用低下が業界の構造を内側から変化させ始める様子がうかがえる。

関連コンテンツ

ビットコインは7万1000ドル強に。価格上昇は「期待」か、それとも単なる反発か──SOPRが示すビットコイン市場の現在地【エックスウィンリサーチ】

Republic Europe、Kraken SPV Pre-IPOステークを提供と報道