Un Crash de 70% du Bitcoin à Venir ? Le PDG de CryptoQuant Dit Que Cela Dépend de Ceci

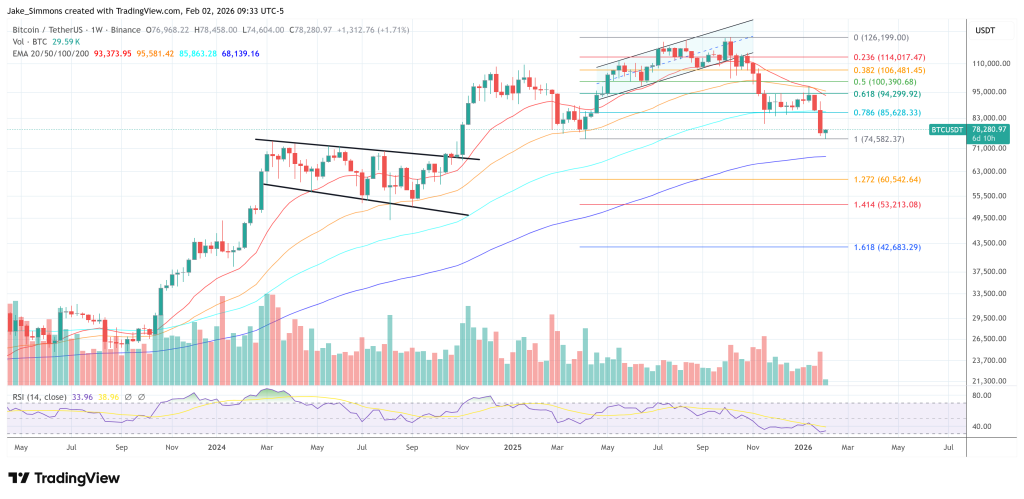

La dernière baisse du Bitcoin est présentée moins comme une rupture technique que comme un problème de liquidité, Ki Young Ju affirmant que les éléments clés qui ont soutenu la remontée les afflux de capitaux frais ont stagné. Dans cette configuration, dit-il, les appels à une capitulation complète de style -70% dépendent d'une seule variable : si Strategy passe d'acheteur à vendeur significatif.

Le Bitcoin connaîtra-t-il un autre marché baissier de -70% ?

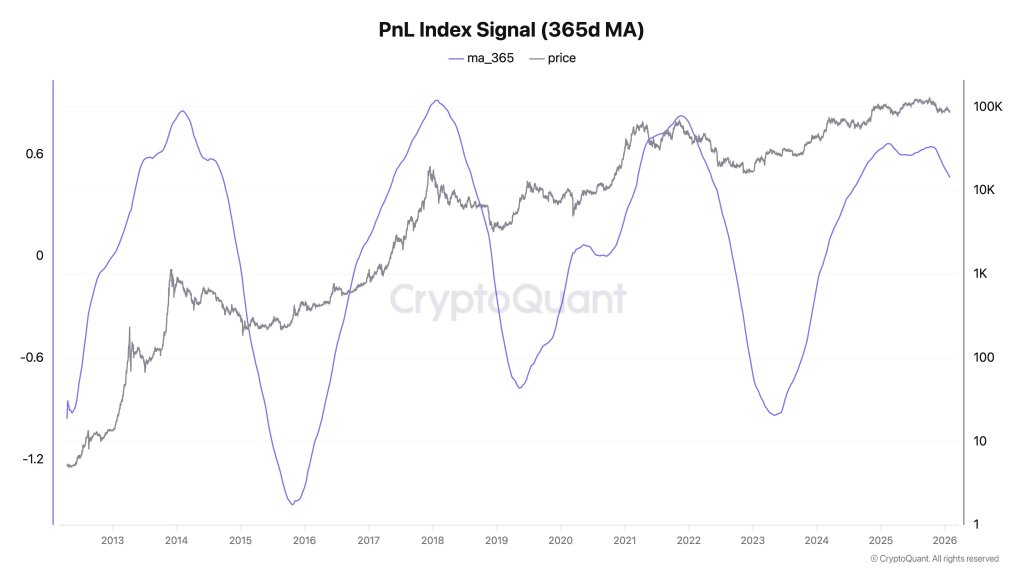

Dans un post du 1er février, Ki a déclaré « Le Bitcoin baisse alors que la pression de vente persiste, sans afflux de capitaux frais. » Il a souligné un plafonnement du Realized Cap comme preuve que l'argent supplémentaire n'entre plus sur le marché, et l'a lié directement à la structure du marché. « Le Realized Cap a plafonné, ce qui signifie qu'il n'y a pas de capitaux frais. Lorsque la capitalisation boursière chute dans cet environnement, ce n'est pas un marché haussier. »

Son analyse est que les prises de bénéfices existent depuis un moment, elles ont simplement été absorbées. Les détenteurs précoces, a-t-il écrit, « étaient assis sur d'importants gains non réalisés grâce aux achats d'ETF et de MSTR », et « ont pris des bénéfices depuis le début de l'année dernière, mais de forts afflux ont maintenu le Bitcoin près de 100K. » Le changement maintenant, selon lui, est que l'offre la plus importante a diminué : « Maintenant, ces afflux se sont taris. »

C'est là que les calculs de crash changent. Ki a décrit Strategy (MSTR) comme « un moteur majeur de cette remontée », mais a soutenu que la baisse réflexe observée dans les cycles précédents est peu probable sans un renversement décisif de la stratégie de bilan de l'entreprise. « À moins que Saylor ne se débarrasse significativement de sa pile, nous ne verrons pas un crash de -70% comme dans les cycles précédents », a-t-il écrit, établissant une condition explicite plutôt que de présenter la baisse comme inévitable.

Même ainsi, il n'a pas affirmé que le marché avait trouvé un plancher. « La pression de vente se poursuit, donc le bas n'est pas encore clair », a déclaré Ki, ajoutant que le chemin le plus probable est le temps, et non une liquidation en ligne droite. Son scénario de base est « une consolidation latérale à large éventail », un régime où la volatilité du marché peut persister mais où la direction devient plus difficile à maintenir sans nouveaux acheteurs marginaux.

La liquidité des stablecoins s'assèche

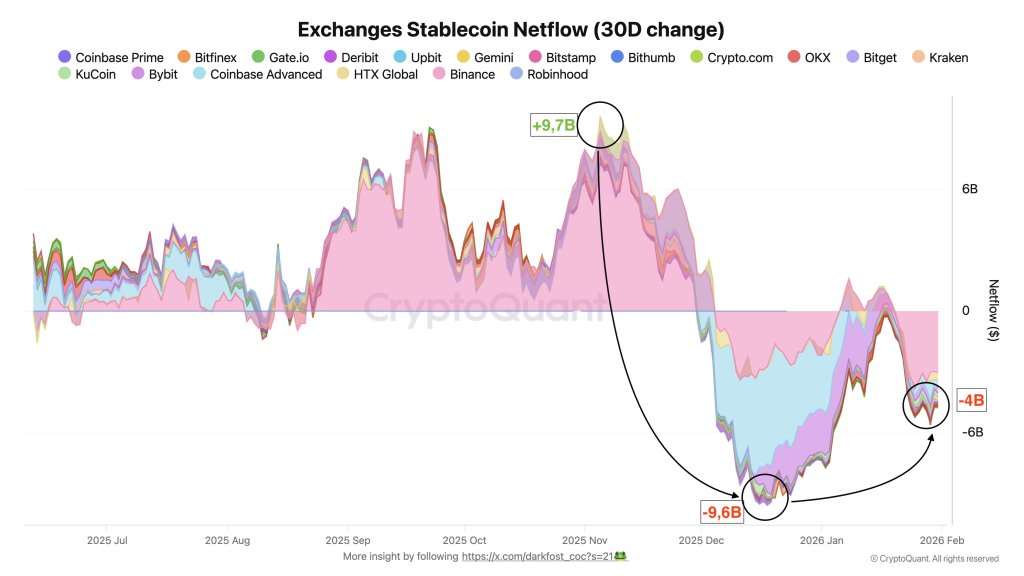

Le contributeur de CryptoQuant Darkfost a ajouté des précisions sur ce à quoi ressemble « l'absence de capitaux frais » dans la plomberie. Il a soutenu que l'activité des stablecoins, souvent traitée comme un indicateur à court terme de la liquidité crypto déployable, s'est fortement détériorée alors que l'incertitude reste élevée.

« Le marché crypto traverse actuellement une phase délicate, marquée par un manque structurel de liquidité dans un contexte d'incertitude persistante élevée », a-t-il écrit, qualifiant cela d'environnement « non propice à la prise de risque », en particulier par rapport à des actifs comme les métaux précieux et les actions qui attirent encore des flux.

Darkfost a déclaré que le marché des stablecoins s'était développé de plus de 140 milliards de dollars depuis 2023, mais que la capitalisation totale du marché des stablecoins a commencé à décliner en décembre, « mettant fin à cette tendance de croissance soutenue ». Le signal le plus exploitable, a-t-il soutenu, est le flux des échanges : « De forts afflux indiquent généralement une volonté de s'exposer au marché, tandis que les débits suggèrent plutôt une préservation du capital et une réduction du risque. »

Il a souligné octobre comme le dernier mois clairement riche en liquidités, lorsque « les flux nets moyens mensuels de stablecoins dépassaient 9,7 milliards de dollars », avec près de 8,8 milliards de dollars concentrés sur Binance seul — des conditions qui « ont soutenu la remontée du Bitcoin vers un nouveau record historique ». Depuis novembre, a-t-il dit, ces afflux ont été « largement effacés », avec une baisse initiale de 9,6 milliards de dollars, puis une brève stabilisation, suivie de débits nets renouvelés de plus de 4 milliards de dollars, dont 3,1 milliards de dollars de Binance.

Au moment de la mise sous presse, le BTC se négociait à 78 280 $.

Vous aimerez peut-être aussi

Une Analyse Sobre de la Trajectoire Potentielle du BTC

La Vente Massive de Bitcoin Pourrait Avoir un Côté Positif